Arhiva za ‘investiranje’ tag

Investiranje: Kako otvoriti brokerski račun

S obzirom da smo nedavno objavili članak o akcijama za koje smatramo da su sjajna prilika za investiranje, posebno novca kojeg ste zaradili na internetu, radeći neke online poslove.

Investiranje: Šta su akcije (deonice)?

Tema današnjeg članka su brokeri i otvaranje brokerskog računa.

Što se tiče ponude, postoji zaista veliki broj brokerskih kuća i svaka od njih će vam verovatno reći da može ponuditi nešto više u odnosu na konkurenciju. Ono što je veoma važno jeste da morate znati šta želite od svog posrednika (brokera) i šta vam je potrebno da bi otvorili račun kod jednog od njih.

Kako izabrati najboljeg brokera (posrednika)

Jedno od prvih pitanja koje vam se nameće jeste: “Koji brokeri će vam uopšte dozvoliti da otvorite račun kod njih?” Važno je znati da neki brokeri imaju ograničenja po pitanju toga ko može otvoriti račun kod njih. Ova ograničenja se obično odnose na starost osobe i količinu novca koju želite investirati.

Znači, ako ste mladi i zainteresovani za ulaganje, imajte na umu da morate biti punoletni ako želite otvoriti svoj brokerski račun. Druga stvar o kojoj takođe morate razmišljati jeste koju minimalnu količinu novca za ulaganje zahteva vaš broker. Većina brokera zahteva taj minimalni saldo računa iz istog razloga kao i banke koje zarađuju tako što pozajmljuju vaš novac drugima za određeni interes (kamatu). Održavanje brokerskog računa je relativno skupo pa zbog toga brokerske kuće žele da se na neki način osiguraju da ćete im doneti dovoljno prihoda za pokrivanje troškova posedovanja.

Sledeće što trebate utvrditi jeste da li broker odgovara vašim potrebama. Važne stvari koje ćete želeti da znate o brokeru uključuju:

- Da li možete fizički razgovarati sa vašim brokerom ili se radi o online brokeru

- Kako uplatiti novac na vaš račun

- Cena tj. visina provizije koju broker uzima

- Da li naplaćuje konverziju valuta (npr. ako imate račun u evrima a želite da kupite deonice u dolarima)

- Kakve su reference vašeg potencijalnog brokera

Razvoj tehnologije doveo je do promene načina poslovanja samih brokerskih kuća tako da su online brokeri postali opšteprihvaćena realnost. Brokeri su danas dostupniji nego što su to ranije bili. Nekada ste morali fizički da idete do svog brokera da bi obavili kupovinu ili prodaju svojih deonica. Danas je sve to značajno jednostavnije, pronalazak adekvatnog brokera i samo trgovanje. Danas vam se nudi ogroman broj online brokera koji su pristupačniji, jeftiniji, raznovrsniji i koji vam nude različite informacije takoreći odmah za razliku od fizičkih brokerskih kancelarija.

Za neke ljude je od izuzetnog značaja da mogu otići u pravu kancelariju i tamo razgovarati sa brokerom. Generalno, danas su za većinu ljudi online brokeri idealno rešenje. Provizije online brokera su značajno niže i uvek su vam na raspolaganju. Ono što je takođe veoma važno naglasiti jeste da su vam sada dostupni online brokeri širom sveta. Tako na primer možete otvoriti račun kod brokera koji se nalazi u Americi, Nemačkoj, Japanu ili negde drugo.

Takođe, veoma je važno potražiti što više informacija o vašem brokeru i uveriti se u njegovu profesionalnost.

Usluge koje brokeri nude

Usluge brokeri nude svojim klijentima se razlikuju od firme do firme ali ono što je svima zajedničko jeste kupovina i prodaja deonica tj. akcija a to je upravo ono o čemu razmišlja većina ljudi. Međutim, postoje i drugi vidovi investiranje koje će vam ponuditi brokeri a tu su pre svega obveznice i investicioni fondovi.

Iako vas ovi drugi vidovi investiranja trenutno ne zanimaju, način na koji sa njima upravlja broker bi trebalo da bude nešto što bi trebali gledati pri otvaranju brokerskog računa.

Od posebnog interesa su investicioni fondovi. Veće brokerske kuće uglavnom imaju vlastitu ponudu investicionih fondova ili imaju posebne odnose sa firmama koje nude investiranje u određene fondove. To je dobro jer će oni sasvim sigurno pogurati te fondove mnogo jače nego što bi mogli neke druge. Ako razmišljate da investirate u investicione fondove, onda bi trebali proveriti koliko investicionih fondova vaš broker nudi bez provizije na transakcije. Ono što vam takođe savetujemo jeste da ne gledate na ovu proviziju na transakcije kao na odlučujući faktor.

Izgled i funkcionalnost online platforme koju koristite

Ako se odlučite za otvaranje računa kod nekog online brokera veoma je važno pogledati kako mu izgleda i koliko je funkcionalna platforma koju ćete koristiti. U proteklih nekoliko godina mnoge brokerske kuće su dosta radile na redizajnu svojih online trgovinskih platformi na način koji omogućava da informacije budu preglednije i dostupnije njihovim klijentima.

Primetićete da danas većina poznatih kompanija ima veoma impresivne trgovinske platforme koje investitorima pružaju ne samo informacije o stanju računa i mogućnost da kupe ili prodaju svoje deonice već i različite informacije i istraživanja. Takođe, mnogi brokeri nude naprednije platforme većim investitorima i investitorima koji svakodnevno trguju. Ove premium platforme vam nude više mogućnosti ali one obično nisu besplatne.

Naknade koje brokeri naplaćuju

Postoji nekoliko glavnih vrsta naknada vezanih za brokerski račun:

- Naknada za trgovanje – Vaš broker će vam naplatiti naknadu za svaku trgovinu koju napravite.

- Naknada za asistiranje brokera pri trgovini – Ako želite da vaš broker obavi trgovinu za vas to onda obično podrazumeva da ćete morati platiti određenu naknadu za to.

- Održavanje računa – Neki brokeri naplaćuju mesečnu naknadu za održavanje računa ili naknadu za neaktivnost u situacijama kada njihov klijent ne ispunjava određene uslove.

- Marža – Kamata na novac za koji se zadužite kod svog brokera u nekim slučajevima može biti prilično visoka. Obično, niske naknade za trgovanje i održavanje računa obično se na neki način nadoknađuju višim kamatnim stopama.

- Naknada za povlačenje ili transakciju novca sa računa – Neki brokeri će vam naplatiti za podizanje ili transfer novca sa vašeg računa. Zbog toga je važno da razumete ograničenja koja vam postavlja broker vezano za povlačenje i transakciju novca sa vašeg računa.

- Naknada za konverziju valuta – Ono čega svakako morate biti svesni jeste da jedan broj online brokera naplaćuje konverziju valuta u slučajevima kada kupujete deonice za drugu valutu. Recimo imate račun u evrima i želite da kupite deonice na njujorškoj berzi i za to vam je potrebna konverzija u dolare. Neki brokeri će vam tu konverziju naplatiti dok drugi neće!

Zapamtite, ovo nisu sve naknade koje neki broker može da vam naplati pa je zato veoma važno izabrati brokera koji vam neće naplaćivati usluge koje ne koristiti ili koje mnogi drugi ne naplaćuju.

Nekoliko popularnih Evropskih brokera

U ovom članku ćemo vam predstaviti nekoliko evropskih brokera. Važno je napomenuti na prostom pretragom možete pronaći zaista veliki broj online brokera, u evropi ali i širom sveta.

DEGIRO

Ovaj put ćemo najviše govoriti o DEGIRO koji je najjeftiniji online broker. DEGIRO spada u najbrže rastuće evropske online brokere koji sada posluje u 18 zemalja, zapošljava 150 ljudi i obrađuje transakcija u vrednosti od preko 30 milijardi evra na berzama širom sveta.

Ono što je najvažnije jeste da je DEGIRO ubedljivo najjeftiniji online broker. Poređenje cena sa ostalim evropskim online brokerima možete pogledati https://www.degiro.de/preise ili na https://www.degiro.co.uk/fees/ (poređenja sa konkurencijom u Nemačkoj i Velikoj Britaniji)

Prednosti DEGIRO u odnosu na druge su:

- Najjeftiniji – DEGIRO ima cenovnik sa kojim se nijedan drugi online broker ne može takmičiti.

- Investiranje u frakcijama – Ovo vam omogućava da na primer, kupite 0,100 udeo u Google što je idealna mogućnost za investitore sa manjim portfolijem koji žele da efikasno šire svoje investicije.

- Dosta pristupačan i koristan Web trader (User friendly Web trader).

- Nema skrivenih troškova – DEGIRO cenovnik usluga je jednostavan i transparentan, bez skrivenih troškova, tako da tačno znate šta plaćate i kada, te zbog toga izbegavate mogućnost bilo kakvih neprijatnih iznenađenja.

- Ne postoje troškovi koji nastaju prilikom isplate dividendi.

- Automatska konverzija valute (ovo je za neke prednost a za neke mana).

Nedostaci koje ima DEGIRO:

- Nema analitičkih alata (što ste verovatno očekivali od jeftinih brokera).

- Nema potvrde o trgovini – Nakon što izvršite neku trgovinu, nećete dobiti potvrdu na e-mail. Sve se to nalazi na samom platformi.

ViTrade

Spomenućemo i Berlinskog brokera ViTrade. Radi se o profesionalnoj brokerskoj firmi koju karakteriše inovativna i fleksibilna platforma sa širokom lepezom dodatnih alata.

ViTrade vam nudi mogućnost trgovanja sa XETRA, svim nemačkim berzama, Eurex, raznim OTC trgovinskim sistemima, kao i na američkih berzama NYSE, NASDAQ, AMEX.

LYNX

LYNX postoji više od 10. godina i radi se o vrlo respektabilnom evropskom online brokeru. LYNX vam omogućava pristup na više od 100 tržišta u 24 zemlje širom sveta.

Kod LYNX takođe nema troškova prilikom isplate dividendi. Mana ili prednost (kako za koga) ovog brokera je da ta da sam moraš konvertovati valutu pre kupovine na stranim berzama. Na primer, ako na svom brokerskom računu imate evre a želite kupiti Kanadsku ili Američku akciju na Njujorškoj ili Toronto berzi, moraćete prvo konvertovati evre američke ili kanadske dolare pa tek onda kupiti željene akcije.

Naravno svaka transakcija košta. Na primer kod DEGIRA ne postoji taj međukorak pretvaranja EUR u stranu valutu, on to obavlja automatski.

Takođe, još jedna zanimljivost je ta da kada kanadska firma koja je kupljena kod DEGIRO brokera isplaćuje dividendu, onda se automatski od dividende oduzme 25% poreza koji ostaje u Kanadi. U istom slučaju kod LYNX brokera isplata dividende se oporezuje sa 15%. Već samo ovaj pasus o različitom porezu na kanadske firme kod različitih brokera govori o tome koliko mogućnosti imate i šta sve morate gledati pri samom izboru svog online brokera. Američke firme, bez obzira da li kupujete preko LYNX, DEGIRO ili ViTrade su sve oporezovane jednako kod svih brokera sa 15%.

Kako otvoriti brokerski račun

Nakon što ste pregledali ponude različitih brokera i odabrali pravoga za vas, vreme je da otvorite i podesite svoj brokerski račun.

Ako vaš broker ima poslovnicu u blizini, možete da odete do njega i otvorite račun lično u suprotnom, potrebno je da otvorite brokerski račun online. Naš fokus je na online brokere, zbog niže cene i same pristupačnosti.

U pogledu informacija koje će od vas biti tražene prilikom otvaranja računa, primetiće te da se otvaranje brokerskog računa skoro i ne razlikuje od otvaranja računa u banci.

Za potrebe ovog članka pokazaćemo vam proces otvaranja računa kod DEGIRO, najjeftinijeg online brokera, bar u Evropi. Proces otvaranja računa se obavlja online i prilično je jednostavan i jasan, kao i kod većine drugih online brokera.

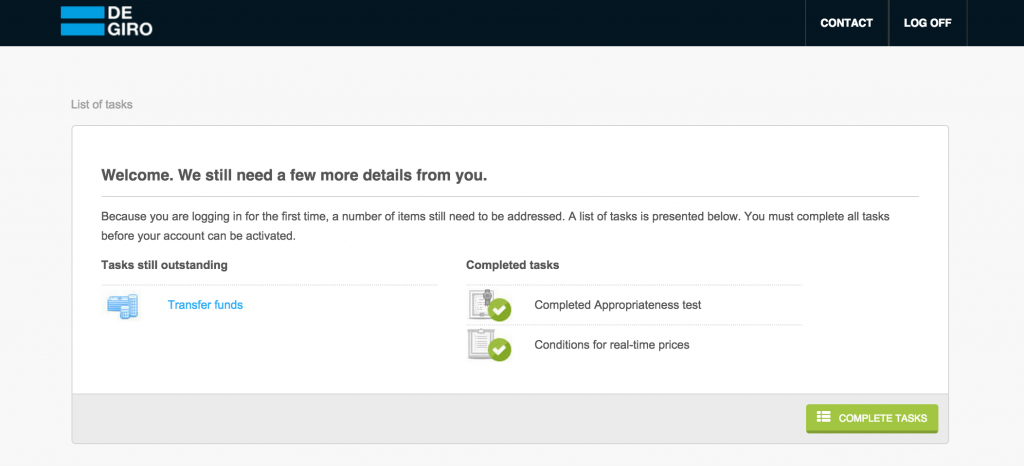

DEGIRO brokerski račun u samo 4 koraka:

- Prvo što je potrebno jeste da kompletirate deo koji se odnosi na vaše lične podatke.

- Ispunite test kompetetnosti sa kojim se osigurava da razumete rizike investiranja sa finansijskim instrumentima.

- Složite se sa uslovima korišćenja platforme i uslovima za cene u realnom vremenu.

- Prebacite novac na svoj račun. Ovo se može uraditi s elektronskim bankarstvom.

Nakon što kompletirate sva četiri koraka, vaš račun će biti aktiviran. Kada se ulogujete na vaš račun, primetiće te da platforma izgleda prilično dobro i jednostavno. S obzirom da se radi o najjeftinijem online brokeru potpuno smo sigurni da ćete biti zadovoljni ponuđenom “user friendly” platformom (mada to malo ko očekuje kod jeftinih online brokera).

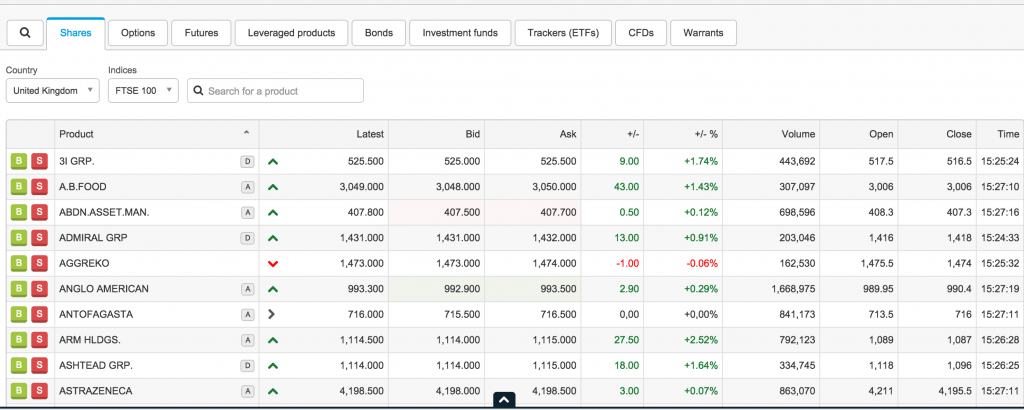

Istakli bi karticu “Prices” (Cene), koja se nalazi na vrhu stranice. Otvaranjem ove kartice biće vam prikazane cene za sve vidove investicija. Na slici ispod se vide cena akcija za FTSE 100 (Velika Britanija).

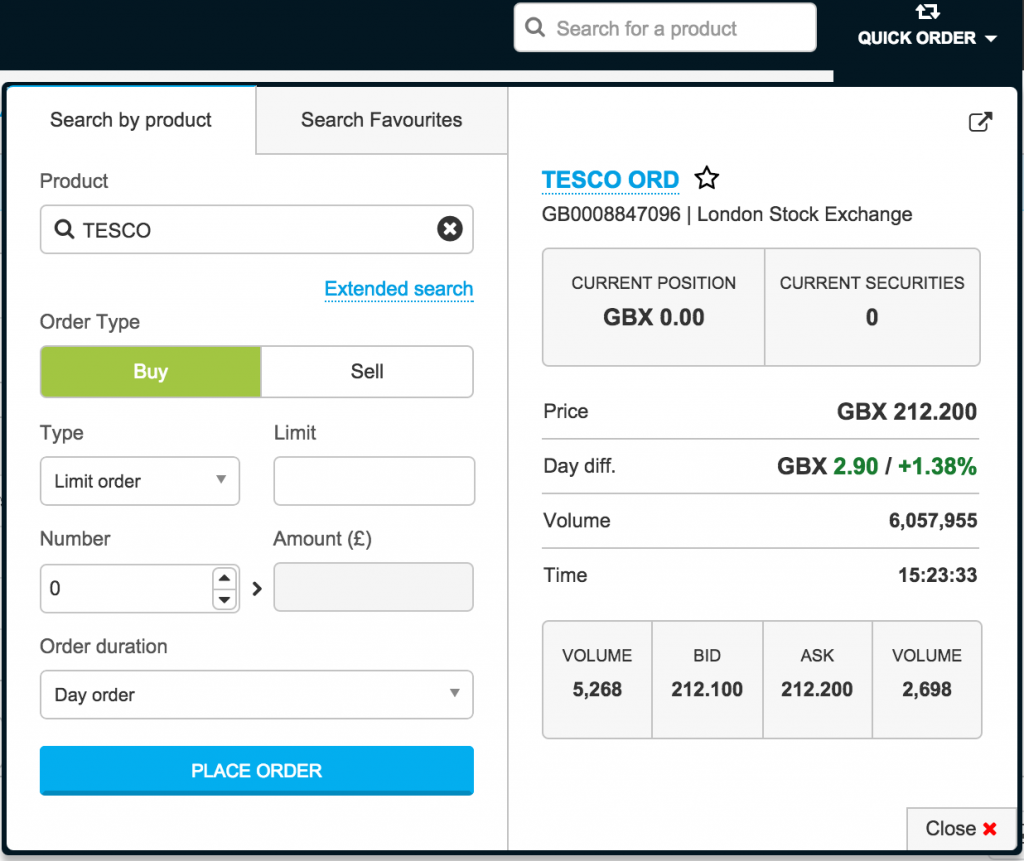

Takođe, proces kupovine akcije je prilično jednostavan. Na slici ispod prikazan je izgled stranice prilikom kupovine akcije.

Govoreći iz ličnog iskustva, do sada nismo imali negativnih iskustava sa DEGIRO. Platforma je jednostavna za navigaciju i za trgovanje akcijama. Takođe, što se tiče pomoći klijentima, do sada je bila prilično dobra, na svako pitanje smo dobili brz i precizan odgovor putem e-maila.

Nadamo se da će vam ovaj članak biti od koristi i da će vam pomoći u odluci da počnete da investirate u akcije.

Kakva su vaša iskustva sa trgovanjem akcijama? Imate li kakvu preporuku, savet?

Investiranje: Šta su akcije (deonice)?

Istorija je pokazala da je ulaganje u akcije (deonice) jedan od najlakših i najprofitabilnijih načina sticanja bogatstva na duži rok. Izuzimajući nekolicinu izuzetaka, skoro svaki član Forbsove liste 400 najbogatijih ljudi sveta tu je dospeo zahvaljujući akcijama koje poseduje u javnim ili privatnim kompanijama.

Šta su akcije (deonice)?

Mnogi finansijski stručnjaci verovatno bi vam rekli da su akcije jedan od najboljih načina za sticanje bogatstva. Akcije su deo, ako ne i sama srž, skoro svakog investicionog portfelja. Na svom putu ka finansijskoj slobodi ono što je svakako neophodno jeste da imate solidno razumevanje o tome šta su akcije i kako se sa njima trguje na berzi.

Tokom poslednjih nekoliko decenija, interes “običnih ljudi” za trgovanje na berzi ima eksponencijalni rast. Ono što je nekada bilo igračka za samo za bogate sada je vrlo efikasno sredstvo bogaćenja dostupno svima. Ovaj rast zainteresovanosti “običnih ljudi” za trgovanje na berzi zajedno sa napretkom tehnologije trgovanja otvorila je tržišta tako da danas skoro svako može da poseduje akcije.

Uprkos svojoj popularnosti većina ljudi ipak ne razume u potpunosti šta su akcije. Jednostavno rečeno: Akcije predstavljaju udeo u vlasništvu kompanije!

Akcije vam mogu doneti ogromno bogatstva, ali ne bez određenog rizika. Jedino rešenje za minimiziranje rizika je edukacija. Najbolji način sa kojim možete da se zaštitite na berzi jeste da što bolje razumete gde ulažete (investirate) svoj novac.

Upravo je to razlog zašto smo se odlučili da pokrenemo seriju članaka kao svojevrstan vodič za sve one koji žele početi sa trgovanjem na berzi. Prvenstveni cilj je sticanje osnovnog znanja potrebnog za samostalno donošenje investicionih odluka. Počećemo objašnjavajući šta su to akcije i koje vrste akcija postoje, a onda ćemo pričati o tome kako se trguje, što uzrokuje promene cena, kako kupiti akcije i još mnogo toga.

U redu, kao što smo već rekli: Akcije predstavljaju udeo u vlasništvu kompanije. To znači da vi kupovinom akcije neke kompanije postajete vlasnik određenog udela u celokupnoj imovini i zaradi te kompanije. To takođe znači da svaka akcija ima pravo na proporcionalni udeo u dobiti ili gubitku. Što više akcija posedujete, vaš udeo u vlasništvu kompanije je veći.

Što se tiče akcija (deonica) važno je znati da postoje dva osnovna tipa: Common i Preferred (smatramo da bi prevođenje ovih engleskih izraza bilo potpuno nepotrebno i zbunjujuće). Kupovinom Common akcije stičete pravo glasa na sastancima akcionara te pravo na dividende. Kao vlasnik Preferred akcije uglavnom nemate pravo glasa na sastancima akcionara ali imate veći prioritet po pitanju imovine i zarade kompaniju u odnosu na vlasnike Common akcija. Na primer, vlasnicima Preferred akcija će biti isplaćene dividende pre vlasnika Common akcija a oni takođe imaju prioritet u slučaju da dođe do stečaja ili likvidacije kompanije.

Ovde ćemo se zaustavi da malo pojasnimo.

Preporučujemo vam zanimljiv članak “Zarada na Internetu i rad od kuće: Kako započeti rad od kuće? 1/4” .

Recimo da želite da pokrenete svoju kompaniju i da vam je za to potrebno 10.000 evra. Podelite kompaniju u 1.000 delova tj. akcija. Sada svaka akcija vredi 10 evra. Ako uspete prodati te akcije dobićete potreban novac za pokretanje svoje kompanije. (1.000 akcija x 10 evra po akciji = 10.000 evra).

Ako vaša kompanija u prvoj godini zaradi 50.000 evra (nakon plaćenog poreza), svaka akcija će imati pravo na deo profita. To znači da bi se 50.000 evra zarade podelilo na 1.000 akcija, što dovodi do zarade od 50 evra po akciji (EPS, Earnings Per Share). Sada bi vi kao prvi čovek kompanije mogli sazvati sastanak Borda Direktora Kompanije (ljude koje akcionari biraju da zastupaju njihove interese) na kojem bi odlučili šta sa tim novcem isplatite dividende, otkupite sopstvene akcije ili uložite u proširenje poslovanja kompanije.

U jednom trenutku možda odlučite da prodate svoje akcije u kompaniji koju ste osnovali. Ako je kompanija dovoljno velika možete imati inicijalnu javnu ponudu (IPO) što vam omogućava da prodate svoje akcije na berzi.

Upravo je to ono što se dešava kada kupujete ili prodate akcije posredstvom svojih brokera. Vi govorite tržištu da ste zainteresovani za kupovinu ili prodaju akcija određene kompanije, s druge strane Wall Street će vas spojiti sa nekim, naravno uz određenu proviziju za to.

Dakle, kao vlasnik akcije vi ste jedan od mnogih vlasnika (akcionara) kompanije te stoga polažete prava na sve što ta kompanija poseduje. Da, to tehnički znači da posedujete mali deo svakog komada nameštaja i svakog ugovora kompanije. Kao jedan od vlasnika, imate pravo na svoj deo zarade kompanije kao i pravo glasa, ako je to u skladu sa tipom akcije koju posedujete.

Treba reći da je akcija predstavljena u obliku sertifikata koji predstavlja dokaz o vlasništvu. U današnjem kompjuterskom dobu vi zapravo i nećete videti taj sertifikat u svom originalnom obliku papirnog dokumenta (kao na slici dole) jer vaš broker vodi evidenciju u elektronskom formatu. Razlog za to je lakše trgovanje akcijama. Ranije bi osoba koja želi prodati svoje akcije morala predati sertifikat u svom originalnom obliku papirnog dokumenta brokeru koji bi ga potom kao takvog predao kupcu. Sada se trgovina akcijama odvija u samo par klikova mišem ili telefonskim pozivom što je znatno olakšalo i ubrzalo proces trgovine.

Takođe, to što ste vlasnik akcija Microsoft-a ne znači da možete pozvati direktora Satya Nadella i reči mu kako da vodi kompaniju. Bord Direktora (Upravni odbor) zastupa interese akcionara u kompaniji. Rukovodstvo kompanije trebalo da radi na povećanju vrednosti kompanije za akcionare. Ako se to ne desi, akcionari mogu glasati za smenu rukovodstva, barem u teoriji. U stvarnosti, individualni investitori koji ne poseduju dovoljno velik broj akcija nemaju uticaj na poslovanje kompanije. Veliki institucionalni investitori i individualni investitori u realnosti donose odluke što i nije tako strašno za običnog akcionara. Uostalom, ideja je da se ne mora raditi da bi zaradili novac, zar ne?

Kao običan akcionar želite deo profita i pravo na imovinu kompanije. Profit se ponekad isplaćuje u vidu dividendi. Što više akcija posedujete, imate veći deo profita. Vaše pravo na imovinu je relevantno samo u slučaju da dođe do stečaja kompanije. U slučaju likvidacije, dobićete ono što je ostalo nakon što se isplate svi poverioci.

Nekoliko stvari svakako vredi ponoviti:

- Vi kao akcionar polažete pravo na deo profita i imovine kompanije!

- Takođe, ono što je takođe veoma važno znati jeste ograničena odgovornost vas kao akcionara! To znači da vi kao akcionar niste lično odgovorni ako kompanija nije u stanju da plaća svoje dugove!

- Važno je napomenuti da kao vlasnik akcije, bez obzira na sve, maksimalna vrednost koju možete izgubiti je vrednost vaše investicije. Čak i ako kompanija čiji ste akcionar bankrotira, nikada ne možete izgubiti svoju ličnu imovinu!

Finansiranje dugom i finansiranje emitovanjem (izdavanjem) akcija

Pitate se zašto kompanije uopšte izdaju akcije (deonice)? Ili, zašto bi osnivači kompanije delili profit sa hiljadama ljudi kada mogu sav profit zadržati samo za sebe?

Razlog je što u nekom trenutku svaka kompanija treba dodatnu količinu novac (za investicije, širenje i ostalo). Da bi došla do tog neophodnog novca može se odlučiti na pozajmicu ili prodaju dela kompanije, što je poznato kao izdavanje (emitovanje) akcija (deonica).

Kompanija se može zaduživati uzimanjem kredita od banke ili izdavanjem obveznica pri čemu se ne odriče svog vlasništva. Obe metode spadaju pod finansiranje dugom (debt financing). S druge strane, kompanija se može finansirati i izdavanjem akcija (equity financing).

Emitovanje akcija je svakako prednost za kompaniju jer ne mora da vraća novac niti da plaća kamate. Sve što akcionari dobijaju u zamenu za svoj novac jeste nada da će akcije jednog dana vredeti više nego što su platili za njih. Prvo izdavanje (emitovanje) akcija od strane same kompanije naziva se inicijalna javna ponuda (IPO).

Važno je da razumete razliku između finansiranje kompanije dugom i finansiranja emitovanjem akcija. Kada kupite dug u obliku obveznice, vama se garantuje povrat uloženog novca zajedno sa obećanom kamatom.

Kupovinom akcije vi te garancije za povrat uloženog novca nemate, što znači da kao akcionar preuzimate rizik da kompanija možda neće biti uspešna. Kao akcionar, vaša prava su manja od onih koje imaju poverioci. To znači da ako kompanija propadne ili uđe u proces likvidacije, prvo se namiruju poverioci tj. banke i vlasnici obveznica koji imaju apsolutni prioritet.

Akcionari će zaraditi veoma mnogo ako je kompanija uspešna, s druge strane, u slučaju da kompanija nije uspešna izgubiće svoj uloženi novac.

Budite svesni rizika

Ono što se mora naglasiti jeste da ne postoje garancije kada je su pitanju pojedinačne akcije. Neke kompanije isplaćuju dividende dok mnoge druge ne. Važno je znati da kompanije nemaju obavezu da isplaćuju dividende, čak ni one koje su ih tradicionalno isplaćivale. Bez dividendi, investitor može zaraditi novac samo prodajom na berzi. Naravno, u slučaju da kompanija bankrotira, izgubićete uloženi novac./p>

Iako vam se može učiniti da je rizik prevelik ipak tu je i svetla strana trgovanja akcijama. Prihvatanje većeg rizika zahteva i veći povrat ulaganja. Upravo je to razlog zašto su akcije bolja investicija u odnosu na obveznice ili štednju. Na duži rok, ulaganje u akcije je istorijski imalo prosečan povrat od oko 10 % – 12 %, što nikako niste mogli dobiti sa kamatom koje se nude za obveznice ili štednju u bankama.

Kao što smo ranije rekli, postoje dva osnovna tipa akcija: Common i Preferred. Sada ćemo malo više govoriti o njima.

Common akcije

Za Common akcije (koje emituje većina kompanija) možemo reći da su “prave” akcije. Kada ljudi govore o akcijama obično se misli na ovu vrstu, tip akcija. U stvari, većina akcija se emituje baš u ovom obliku.

Common akcije predstavljaju vlasništvo u kompaniji i zahtev (dividendu) na deo zarade. Investitori dobijaju jedan glas po akciji za izbor članova odbora (Borda Direktora), koji zastupaju njihove interese prvenstveno nadgledajući glavne odluke koje donosi rukovodstvo kompanije.

Vlasnici Common akcija mogu, ali i ne moraju dobiti dividendu, to zavisi isključivo od odluke rukovodstva kompanije.

Ono što je važno istaći jeste da će vam Common akcije na duži vremenski period doneti veću zaradu od skoro svake druge investicije. Međutim, treba reći da to ima i određenu cenu u smislu rizika. Naime, u slučaju da kompanija propadne, u procesu likvidacije prvo se podmiruju poverioci, vlasnici obveznica i vlasnici Preferred akcija a tek onda vlasnici Common akcija.

Preferred akcije

Preferred akcije predstavljaju izvestan stepen vlasništva u kompaniji, ali obično bez prava glasa.

Kompanije koje emituju Preferred akcije zapravo nude neku vrstu mešavine agresivnije investicije (akcije) i konzervativnije investicije (obveznice). Ova kombinacija znači da cene Preferred akcija ne variraju koliko variraju cene Common akcija. Razlog zašto se mnogi odlučuju da investiraju u Preferred akcije je upravo taj, da smanje rizik. Cena Common akcije za kratko vreme može drastično porasti ali i drastično pasti.

Još jedna prednost posedovanja Preferred akcija je taj da je dividenda zagarantovana se dividenda tj. da se dividenda skoro uvek isplaćuje akcionarima, za razliku od Common akcija gde je dividenda varijabilna i nije zagarantovana.

Takođe treba naglasiti da je prednost i to što u slučaju likvidacije, Preferred akcionari se isplaćuju pre Common akcionara. Isto tako, Preferred akcije mogu biti opozvane, što znači da kompanija ima mogućnost da otkupi ove akcija od akcionara u bilo kom trenutku i iz bilo kog razloga. To se obično radi zbog premije jer smanjenjem broja akcija povećava se premija tj. zarada koja se deli po akciji.

S druge strane, vlasnici Preferred akcija nemaju pravo glasa. Za mnoge investitore, to nije ni bitno jer ih interesuje zarada bez potrebe za radom ili nekom vrstom angažovanja.

Mnogi investitori početnici veruju da su Preferred akcije u odnosu na Common akcije mnogo bolji izbor, što i nije uvek slučaj. Vaša izbor treba prvenstveno da zavisi od vaših finansijskih ciljeva, tolerancije rizika te vaše zainteresovanosti za pravo glasa u kompaniji.

Kako zaraditi novac investiranjem u akcije?

Kao što smo već rekli, vi kao akcionar imate mogućnost zarade na dva načina: prodajom akcije (kada cena poraste) i isplatom dividende.

Ako kompanija čiji ste akcionar radi dobro i zarađuje, njene akcije postaju sve traženije tako da će mnogi želeti da poseduju njen deo. To će uticati na rast njene vrednosti a samim tim i rast cene po akciji. Što je veća potražnja, veća je cena akcije. Kada cena vaših akcija poraste imate mogućnost da ih prodate i tako ostvarite zaradu.

Recimo da ste kupili akcije neke kompanije koje ste platili 10 evra po akciji. Nakon nekog vremena njihova cena je narasla na 15 evra. Ako akcije prodate zaradićete 5 evra po akciji.

Plaćanje dividende je još jedan način da kompanija podeli svoj profit sa svojim akcionarima. Kompanije dividendu isplaćuju kvartalno i ona njena visina je generalno mnogo manja od cene akcije. Na primer, kompanija čija je cena akcije recimo 15 evra po akciji verovatno će isplati dividendu u visini od 4 centa po akciji svakog kvartala.

Kompanije koje isplaćuju dividende su veoma atraktivne za investitore jer nude stabilan priliv prihoda, isto tako, gledajući dugoročno, rast cene akcija može biti možda i mnogo unosnija investicija. Da li možda znate koliko je koštala akcija Apple-a pre 10 godina, koliko pre 5 a koliko danas? Cena Apple akcije na dan 11.08.2006 godine bila je 9.09 dolara, 26.08.2011 godine iznosila je 54.80 dolara a danas 107.95 dolara!

Nadamo se da će vam se ovaj članak svideti. Kakva su vaša iskustva sa akcijama? Da li ste uložili u akcije? Podelite vaša iskustva sa nama.

Google Ventures i Sequoia Capital spremni da investiraju u HubSpot

Digital marketing startup HubSpot je blizu zatvaranja nove runde finansiranja, a prema dobro obaveštenim izvorima, Google Ventures je jedan od investitora. Takođe, nekoliko izvora navodi i Sequoia Capital, koja je nedavno pokazala spremnost za investiranje.

Digital marketing startup HubSpot je blizu zatvaranja nove runde finansiranja, a prema dobro obaveštenim izvorima, Google Ventures je jedan od investitora. Takođe, nekoliko izvora navodi i Sequoia Capital, koja je nedavno pokazala spremnost za investiranje.

Kompanija je osnovana 2006 godine i nudi B2B marketing softver a njegovi proizvodi uključuju HubSpot Owner, koji generiše kvalifikovane Lead-ove koje zatim konvertuje u prodaju, a tu je i HubSpot Marketer koji nudi marketinške alate. Kompanija takođe nudi optimizaciju za Internet pretraživače, poslovno blogovanje, analizu konkurencije, Website editor i ostalo.

Posljednje povećanje kapitala kompanija je imala krajem 2009 godine investicijom od 16 miliona dolara na čelu koje je bio Scale Venture Partners. Ukupne investicije u kompaniju iznose 33,5 miliona dolara.